Als bestuurder bent u hoofdelijk aansprakelijk voor bepaalde onbetaald gebleven loon- en omzetbelasting. Het moet dan wel aannemelijk zijn dat de niet betaalde belasting het gevolg is van (aan u te wijten) onbehoorlijk bestuur. Recent oordeelde de rechtbank Gelderland dat een bestuurder onbehoorlijk bestuurde. De bestuurder moest daartoe een vordering van een privé-schuld verrekenen met een overgenomen vordering.

Reinier-John Koopman, Senior jurist ondernemingsrecht bij ABAB Legal

Uitspraak van de rechtbank

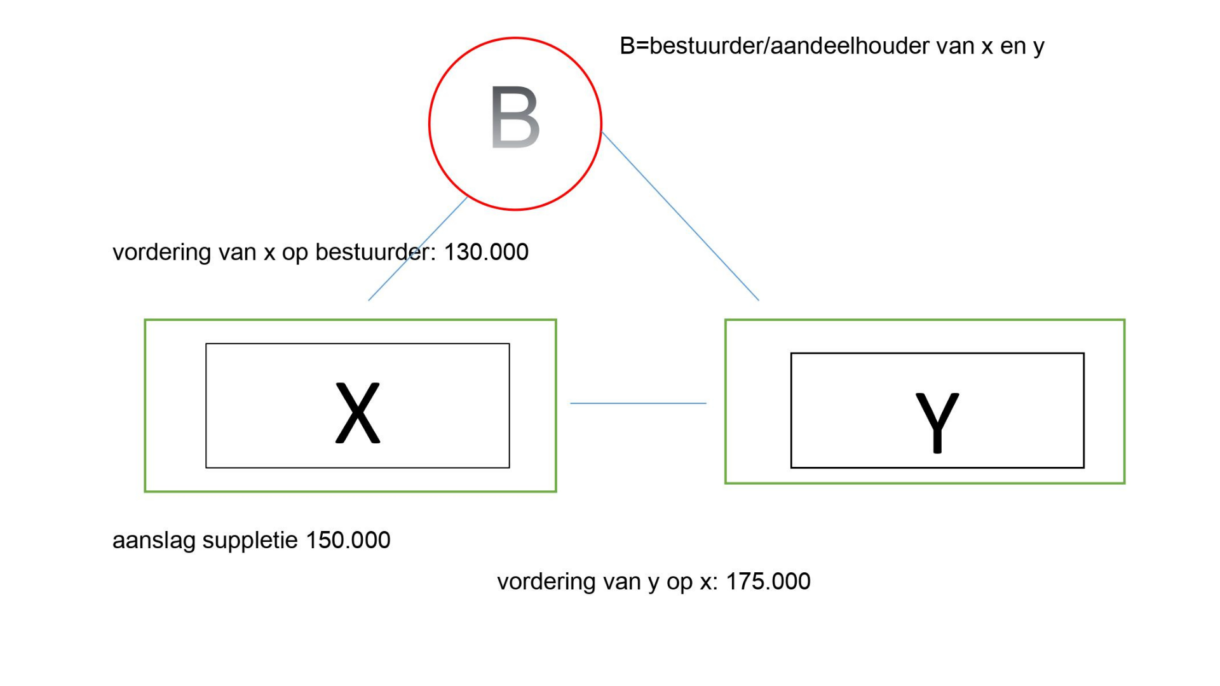

Onderneming X had een vordering in de vorm van een lening op de bestuurder van ruim €130.000. De lening was aangegaan voor de bouw van de woning van de bestuurder. Onderneming Y had een vordering op onderneming X van ongeveer €175.000. Onderneming X heeft op enig moment (suppletie)aangiften omzetbelasting en loonbelasting gedaan. De Belastingdienst heeft naar aanleiding daarvan naheffingsaanslagen aan onderneming X opgelegd van ongeveer €150.000.

Dat ziet er schematisch zo uit:

Vervolgens koopt bestuurder de vordering van Y op X. Dat betekent dat Y geen vordering op X meer heeft. Bestuurder heeft nu een schuld aan X van €130.000 en een vordering op X van €175.000. Bestuurder doet een beroep op verrekening: daarmee gaat de schuld tot het gemeenschappelijk beloop teniet.

Situatie:

Bestuurder heeft vordering op X van (175.000-130.000=) 45.000

X heeft geen vordering op B

Y heeft geen vordering op X

Belastingdienst heeft een vordering op bestuurder terzake suppletie.

De Belastingdienst heeft hierdoor het nakijken en wil de vordering op X op bestuurder verhalen. De Belastingdienst meent dat het niet betalen van de belastingschuld door bestuurder het gevolg is van aan bestuurder te wijten kennelijk onbehoorlijk bestuur. De verrekening heeft bevoordeling van de bestuurder opgeleverd.

De rechtbank stelt dat een bestuurder een ruime mate van vrijheid heeft bij de afweging welke crediteur hij betaalt. Als niet alle schuldeisers kunnen worden betaald, mag de bestuurder selectief zijn: hij mag zelfstandig afwegen welke schuldeisers van de vennootschap worden voldaan. Tot op zekere hoogte.

Bestuurder wist op het moment van verrekenen dat de Belastingdienst een aanslag had opgelegd. Door deze verrekening heeft hij zichzelf onterecht bevoordeeld, omdat hij had moeten weten dat de Belastingdienst niet betaald kon worden. En dat levert onbehoorlijk bestuur op. B heeft de Belastingdienst alsnog moeten voldoen.

Let op met betalingen

Zodra er sprake is van een fiscale schuld of deze te verwachten is, moet voorzichtig worden omgegaan met het doen van betalingen aan de bestuurder. Alhoewel een bestuurder een grote mate van vrijheid toekomt om selectief te betalen, moet hij oog houden voor de belangen van anderen. In dit geval werd het de bestuurder aangerekend dat hij de vordering opkocht met als kennelijke doel de belastingdienst buiten spel te zetten. Hij creëerde als het ware een verrekenbare tegenvordering. De consequentie is dat de verrekening ongedaan wordt gemaakt en de bestuurder alsnog de belastingdienst dient te voldoen.

Voor de inhoud en organisatie van onze Academy bijeenkomsten, masterclasses en communities voor ondernemers en bij de uitvoering van bepaalde dossiers werken we samen met vaste partners. Door deze samenwerking kunnen we gebruikmaken van de kennis, ervaring en faciliteiten van deze bedrijven.